Einleitung

Hast du schon einmal einen Raketenstart live verfolgt? Der Moment, in dem die Triebwerke zünden, der Rauch sich in einer gigantischen Wolke entlädt und die Rakete mit voller Kraft in den Himmel schießt – Adrenalin pur. So fühlt es sich manchmal auch an, wenn ein Unternehmen an die Börse geht oder durch eine SPAC-Fusion in den Kapitalmarkt eintritt. Aber ist es wirklich immer ein garantierter Höhenflug oder kann es auch zu einer Bruchlandung kommen? Schnall dich gut an, wir gehen in diesem Beitrag gemeinsam auf die Reise und erforschen die Welt der IPOs und SPACs.

IPO und SPAC: Was verbirgt sich eigentlich dahinter?

Zunächst die Basics: IPO steht für „Initial Public Offering“. Es ist der Moment, in dem ein Unternehmen an die Börse geht und öffentlich gehandelt wird. Die Gründe, weshalb sich Unternehmen an der Börse listen lassen und was dabei im Hintergrund geschieht, habe ich bereits in meinem vorletzten Blogbeitrag: „Kapitalerhöhung – Warnsignal oder Goldgrube?“, näher beleuchtet. Bekannte Beispiele für IPOs aus der jüngeren Vergangenheit sind beispielsweise der Börsengang des Chipdesigners ARM vor knapp zwei Monaten oder die Börsennotierung der Sportwagenikone Porsche im September letzten Jahres.

Bei einem SPAC handelt es sich um eine „Special Purpose Acquisition Company“ – oder zu Deutsch Mantelgesellschaft. Diese Firmen haben selbst kein operatives Geschäft und können als leere Hülle angesehen werden. Jene Hüllen sind börsengelistet und sammeln Kapital ein, um ein anderes, nicht börsengelistetes, Unternehmen zu kaufen und dieses dadurch an die Börse zu bringen. Es ist sozusagen eine Abkürzung für ein Unternehmen, um schneller an die Börse zu kommen. Charakteristisch dafür ist ein Preis von etwa 10 USD, welcher meist kurz vor dem Merger heftig zu schwanken beginnt. Ein SPAC, der in der jüngsten Vergangenheit für Furore gesorgt hat, ist beispielsweise der des vietnamesischen Autoherstellers VinFast, auf welchen wir später noch einmal einen genaueren Blick werfen.

Beide Methoden haben ihre eigenen charakteristischen Vor- und Nachteile. Während IPOs oft mit einer Menge öffentlicher Aufmerksamkeit und einem darauffolgenden Kursanstieg verbunden sind, können SPACs eine effizientere und schnellere Möglichkeit bieten, Kapital aufzunehmen.

Timing und Börsenzyklus

IPOs und SPACs passieren nicht in einem Vakuum. Meistens sind sie ein Barometer für die Stimmung am Kapitalmarkt. IPOs treten oft in Bullenmärkten auf, wenn die Investoren optimistisch sind und das Geld der Investoren locker sitzt. Historisch gesehen sind IPOs auch genau dann erfolgreicher und bringen das meiste Geld ein.

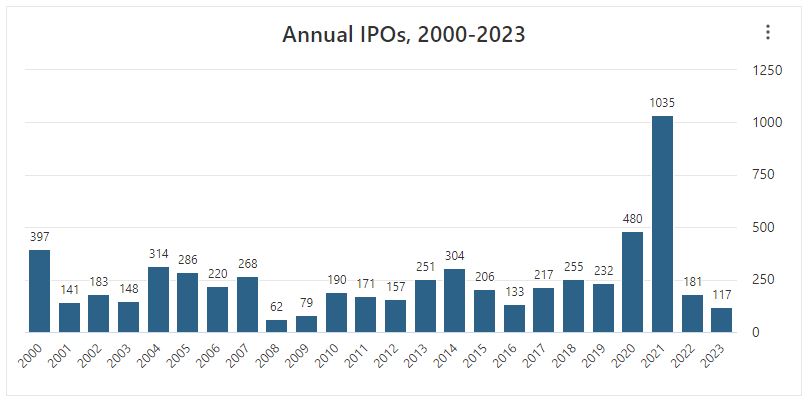

SPACs sind besonders in Phasen niedriger Zinsen und hoher Liquidität beliebt. Es ist kein Zufall, dass der SPAC-Boom der letzten Jahre mit einer Zeit extrem niedriger Zinsen einherging. Interessanterweise haben die Jahre 2020 und 2021 einen beispiellosen Anstieg von SPAC-Fusionen erlebt, wobei in den USA allein über 200 SPACs an die Börse gegangen sind. Das ist mehr als eine Verdreifachung im Vergleich zu den Vorjahren. Gleiches lässt sich auch bei der Anzahl von IPOs erkennen:

In der oben gezeigten Grafik erkennt man gut, dass die Anzahl an IPOs in schwachen Börsenjahren, wie beispielsweise 2008/2009 oder 2022 eher gering ausfällt.

Ein Ritt auf der Achterbahn: Typische Kursverläufe nach der Erstnotiz

Die ersten Tage und Wochen nach einem IPO oder einer SPAC-Fusion sind oft ein aufregender Ritt. Ein Phänomen, das dabei zu beobachten ist, ist der sogenannte „IPO-Pop“, ein plötzlicher Anstieg des Aktienkurses unmittelbar nach der Börseneinführung. Aber es gibt auch Fälle, in denen der Hype nicht lange anhält. Nur allzu oft bricht der Kurs danach dramatisch zusammen und fällt häufig sogar unter seinen Erstausgabepreis.

Anbei 3 Beispiele dafür:

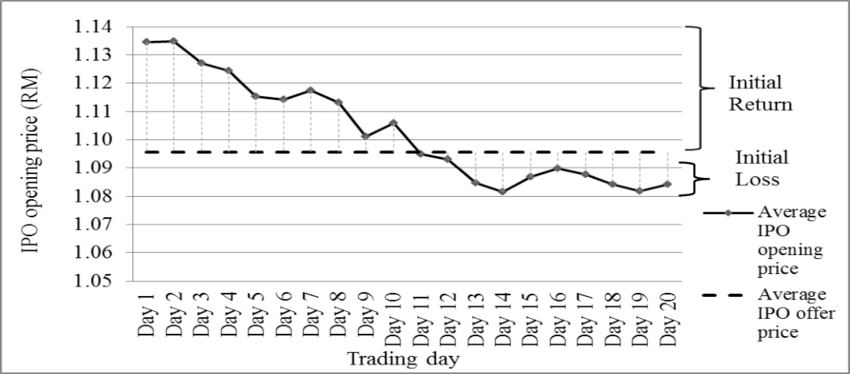

Die folgende Statistik betrachtet den gemittelten Kursverlauf der ersten 20 Tage nach dem Börsengang von insgesamt 310 IPOs im Zeitraum 2000 – 2012:

Obwohl die Statistik schon etwas älter ist, kann sie ohne Problem auf den typischen Kursverlauf von IPOs aus der jüngeren Vergangenheit übertragen werden. Bereits am 11. Tag nach dem Börsengang, ist der Höhenflug des jeweiligen Papiers meist schon vorüber und der Kurs begibt sich danach in die Verlustzone. Ähnliches lässt sich auch bei SPACS beobachten. Im Gegensatz zu einem IPO sind die Mantelgesellschaften bereits vor der Fusion öffentlich handelbar. Wie bereits beschrieben, sind hier Kurse von etwa 10 USD üblich. Kurz bevor die Fusion dann stattfindet, fängt der Kurs dann plötzlich an wilde Sprünge zu vollziehen. Auch hier kommt es zu typischen Übertreibungen des Kurses in beide Richtungen. Sehen wir uns dazu den Kurs der VinFast Aktie an:

Der vietnamesische E-Autoproduzent hat eine Kursrally von knapp 800 % in nur wenigen Tagen hingelegt. Damit wurde er kurzzeitig, gemessen an der Marktkapitalisierung, zum drittgrößten Autobauer weltweit. Dabei fertigt die Firma derzeit pro Jahr gerade einmal eine Stückzahl von etwa 250.000 Fahrzeugen. Zum Vergleich: Bei Toyota sind im Jahr 2022 rund 10,6 Mio. Fahrzeuge vom Band gerollt. Man kann hier also definitiv von einer massiven Übertreibung beim Börsenkurs sprechen.

Du siehst also, dass es beim Kauf einer jungen Aktie oder gar dem Zeichnen von Aktien einiges zu beachten gilt.

Das Zeichnen einer Aktie beschreibt übrigens das „Vorbestellen“ einer Anzahl von Aktien bei deinem Bankhaus, bevor diese überhaupt an der Börse gehandelt werden. Manchmal ist es eine Gelegenheit, Aktien zu einem niedrigeren Preis zu erwerben, aber es kann, wie oben aufgezeigt, auch riskant sein, vor allem wenn die Aktien nicht die erwartete Performance zeigen.

Fazit: Die Chancen und Risiken

IPOs und SPACs sind reizvoll, weil sie die Möglichkeit bieten, am Anfang einer möglichen Erfolgsgeschichte dabei zu sein. Aber wie jede Investition sind sie nicht ohne Risiken. Die Geschichte ist voll von Beispielen von Unternehmen, die groß gestartet sind und dann spektakulär gescheitert sind. Denk an Unternehmen wie Pets.com aus dem Dotcom-Boom oder aktuellere Beispiele wie WeWork.

Letztlich braucht es mehr als nur Begeisterung, um in der Welt der IPOs und SPACs erfolgreich zu sein. Man braucht eine soliden Analyse- und Entscheidungsprozess. Dies ist genau das, was wir in der Jens Rabe Academy bieten. Wir vermitteln dir Methoden, die es dir ermöglichen, den Aktienmarkt unabhängig und aus einer fundierten Perspektive zu bewerten. Unsere Kurse verhelfen zu einem tiefen Einblick in die Mechanismen des Marktes, und wir bieten Werkzeuge, die dir dabei helfen, deine Trades profitabel zu gestalten.

Ein erfahrener Pilot steuert seine Rakete nicht ohne vorherige Ausbildung und eine klare Flugroute. Warum solltest du dich also unvorbereitet in die volatile Atmosphäre der IPOs und SPACs stürzen? Wenn du bereit bist, deine Investitionsstrategie auf das nächste Level zu heben, dann ist jetzt der Moment gekommen, um ins Handeln zu kommen! In der Jens Rabe Academy wirst du finden, was du brauchst, um sicher und profitabel durch das Universum der Kapitalmärkte zu navigieren. Klicke am besten gleich »hier«, um dich für ein kostenloses Erstgespräch anzumelden.